Analyse en beleggingsresultaten

Vooruitzichten

Wat brengt 2017 ons? Voor veel beleggers een nóg moeilijkere vraag dan in andere jaren. Enerzijds hebben we redelijk positieve economische voorspellingen, anderzijds zijn er onvoorspelbare politieke gebeurtenissen die een behoorlijke invloed kunnen hebben op de richting van de financiële markten.

Economisch lijkt 2017 een redelijk jaar te worden voor aandelenbeleggingen. Het Internationaal Monetair Fonds (IMF) en de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) verlaagden de groeivoorspellingen voor de wereldeconomie iets. Naar onze verwachting groeit de wereldeconomie in 2017 met ruim 3%. Bedrijfswinsten kunnen in 2017 wel onder druk komen te staan. Door de lage rente trokken bedrijven goedkoop financiering aan. Dit had een positieve invloed op bedrijfsresultaten. Door een licht stijgende rente en door oplopende loonkosten zien wij de winstgroei iets afnemen.

Voor obligatiebeleggingen zal de mate waarin de rente in 2017 stijgt vooral het resultaat bepalen. Wij voorzien een lichte stijging van de kapitaalmarktrente (renteperiodes langer dan 2 jaar). Dit is nadelig voor de meeste obligatiebeleggingen. Centrale Banken beïnvloeden met de opkoopprogramma’s de hoogte van de rente waardoor wij verwachten dat de rente beperkt stijgt. Wij zien daarom kansen voor obligatiebeleggingen die gekoppeld zijn aan inflatie (inflatie gaat doorgaans gepaard met hogere rentestanden) en hoogrentende obligaties waarbij de hogere rente gedeeltelijk compensatie biedt voor een stijgende rente. Daarom hebben wij relatief veel van deze obligaties in onze modelportefeuilles opgenomen.

Wij handhaven dus onze verwachting dat aandelenbeleggingen de meest kansrijke beleggingscategorie blijft. Obligatiebeleggingen kunnen rendement opleveren zolang de rente niet te snel oploopt. Echter omdat wij voor beide beleggingscategorieën ook risico’s zien hebben wij begin december de wegingen hiervan verlaagd en daarvoor liquiditeiten opgenomen. Wij handhaven deze mening en houden dan ook vast aan deze risico verlagende maatregel. Deze visie vormt de basis voor de bouw van onze modelportefeuilles.

De grootste onzekerheden voor 2017 zijn naar onze mening van politieke aard. In Europa vinden dit jaar een aantal verkiezingen plaats. In maart zijn er verkiezingen in Nederland. In april en mei kiest Frankrijk in twee stemrondes een nieuwe president en in september kiest Duitsland een nieuwe regering. Een verrassende uitslag in één van deze landen kan leiden tot onzekerheid over de te volgen koers én de samenwerking binnen Europa op tal van gebieden. Onzekerheid in Frankrijk of Duitsland, de twee grootste en belangrijkste economieën in de Eurozone, is doorgaans niet gunstig voor beleggingen. Het “Nee” tijdens het referendum afgelopen december heeft mogelijk nieuwe verkiezingen in Italië tot gevolg. Een nieuwe Italiaanse regering staat voor de uitdaging een oplossing voor de te hoge overheidsschuld te bedenken. Ook starten naar verwachting begin 2017 de onderhandelingen over de Brexit.

Beleggers houden niet van (politieke) onzekerheden. Onzekerheid verhoogt de beweeglijkheid en daarmee het risico. Dit leidt overigens zeker niet altijd tot neerwaartse koersbewegingen voor beleggingen, maar vergroot de kans daarop wel. Wij volgen daarom nauwgezet deze politieke ontwikkelingen en zullen de risico’s in de modelportefeuille mogelijk aanpassen als wij daar aanleiding toe zien.

Vooruitzichten aandelenmarkten

Over het geheel genomen denken wij dat aandelenbeleggingen in 2017 de meest kansrijke beleggingscategorie zal blijven. De aanhoudende economische groei is in het algemeen gunstig voor bedrijven. Dit uit zich in positieve verwachtingen onder inkoopmanagers en onder consumenten. Het economisch klimaat stimuleert de inkoop van eigen aandelen en fusies en overnames. En ondanks dat de rente naar verwachting iets zal stijgen, draagt de relatief lage rente bij aan nieuwe investeringen en het (her)financieren van schulden.

Wel zien we dat een aantal belangrijke aandelenbeurzen bijna op recordniveaus staan. Dit kan op termijn een beperking zijn voor verdere koersstijgingen. Zo is de waardering van veel bedrijven in historisch perspectief gezien inmiddels relatief hoog. Wij zien dit nu nog niet als een probleem, mede gezien het gebrek aan alternatieven.

In Europa ziet de ECB voor 2017 en 2018 tekenen van aantrekkende groei. De werkloosheid daalt, investeringen nemen toe en de inflatie trekt aan. Toch heeft de ECB onlangs besloten de stimuleringsmaatregelen te verlengen tot eind 2017. Het maandelijkse opkoopbedrag wordt wel van € 80 naar € 60 miljard verlaagd. Enigszins tegengestelde signalen mede waardoor wij denken dat de economische groei in Europa nog wel behoorlijk afhankelijk is van de ECB. Daarom zijn wij neutraal over de regio Europa.

De economische groei in de Verenigde Staten was eind 2016 verrassend sterk. Wij verwachten dat de werkloosheid laag blijft en de economische groei doorzet. De groei kan mogelijk zelfs versnellen afhankelijk van de plannen die de regering van President Trump aankondigt. Vooral de aangekondigde belastingverlagingen en de investeringen in infrastructuur zien wij als een positieve impuls. Het gevaar dat op de loer ligt is een oververhitting van de economie waarbij de inflatie snel oploopt. Daarom heeft de FED aangekondigd dat ze verwachten de rente in 2017 twee tot drie keer te verhogen. Op termijn kan dit een remmend effect op de economie en de winstgevendheid van bedrijven hebben. Dit zien wij voorlopig niet als een bedreiging en wij zijn dan ook positief over de regio Noord-Amerika.

Veel Aziatische en opkomende landen profiteren van de economische groei in de Westerse landen. Het sterker worden van de US Dollar ten opzichte van lokale valuta’s kan op termijn zorgen dat enkele Aziatische en opkomende landen meer rente moeten gaan betalen. Veel schulden zijn namelijk gefinancierd in US Dollar. De afzetmogelijkheden binnen de eigen landsgrenzen nemen echter ook toe waardoor die landen iets minder afhankelijk worden van de export. Echter, mogelijke aanpassingen van handelsverdragen door de Verenigde Staten kunnen op termijn een bedreiging zijn. Wij zijn desondanks gematigd positief over de regio’s Azië en opkomende landen.

Binnen de regio Pacific is de economische groei in Japan nog steeds teleurstellend. Ondanks alle stimuleringsmaatregelen die de overheid neemt zien wij de groei niet aantrekken. De schuldenlast en het begrotingstekort van de Japanse overheid is inmiddels zo hoog opgelopen, dat dit op termijn onhoudbaar lijkt. Een stijging van de rente zal het land al snel in financiële problemen brengen. De Bank of Japan heeft onlangs aangekondigd de tien jaars rente op of rond de 0% te willen houden. Wij zijn licht negatief over de regio Pacific.

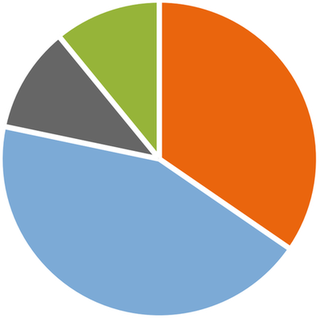

Regionale verdeling aandelen per 31 december 2016 van Basis Beheerd Beleggen

Bron: Bloomberg en/of Morningstar

Vooruitzichten obligatiemarkten

Wij verwachten dat de rente in 2017 licht zal stijgen. Regionaal zullen de verschillen iets groter worden dan in 2016. Wij denken dat de rente in de Verenigde Staten iets meer zal oplopen dan in Europa. Dit komt doordat de ECB heeft aangegeven dat zij tot eind 2017 het opkoopprogramma zal voortzetten. Dit heeft een sterk drukkend effect op de rente. In de Verenigde Staten groeit de economie harder en neemt de inflatie toe. De FED heeft aangekondigd dat zij verwacht de rente in 2017 twee tot drie keer te gaan verhogen. Dit is vooral nadelig voor Amerikaanse overheidsobligaties. Vanwege de door ons verwachte lichte rentestijging houden wij vast aan een goede spreiding over verschillende soorten obligaties en de toevoeging van aan inflatie gekoppelde beleggingen.

Om de inflatie in Europa verder te stimuleren zorgt de ECB met haar opkoopprogramma voor lage rentes. Wij vinden in Europa bedrijfsobligaties interessant omdat die een extra rentevergoeding geven tegen een aanvaardbaar hoger risico dan op overheidsobligaties. Zeker gezien de mogelijke problemen die voor enkele Zuid Europese landen op de loer liggen indien de kapitaalmarktrente in Europa sterk zou stijgen.

In de Verenigde Staten draaien delen van de economie zo goed dat de FED waakt voor oververhitting en het te sterk oplopen van de inflatie. Daarom is de FED in december begonnen met het verhogen van de rente. Om het renterisico te beperken zijn de aan inflatie

gekoppelde obligaties een belangrijke toevoeging binnen onze modelportefeuilles.

Obligaties uit de regio opkomende landen geven een hogere rentevergoeding dan obligaties uit ontwikkelde landen. De economie groeit gemiddeld genomen harder en de inflatie ligt op een hoger niveau. Wel is er voor de export vanuit die landen afhankelijkheid van de vraag uit de Verenigde Staten en de ontwikkeling van de US Dollar. Maar aangezien de interne markt ook groeit, zien wij deze obligaties ook als een waardevolle aanvulling op onze modelportefeuilles.

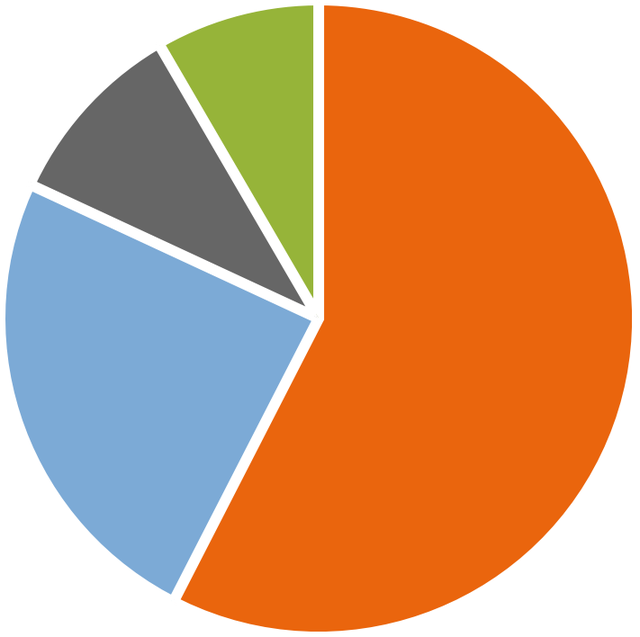

Regionale verdeling obligaties per 31 december 2016 van Basis Beheerd Beleggen

Bron: Bloomberg en/of Morningstar